CONSULENZA

Finanziamenti SIMEST per l'America

Finanziare gli investimenti commerciali negli Stati Uniti d'America con i programmi del SIMEST Finanziamenti a tasso agevolato per avviare attività negliUSA

Aggiornamento del 21 Marzo 2024

Come tutti gli analisti economici si aspettavano, Mercoledì 20 Marzo, i componenti del FOMC, il comitato della FED che prende le decisioni di politica monetaria, hanno deciso all'unanimità di mantenere l'intervallo del tasso di interesse riferimento [i cosiddetti FED Fund] tra il 5,25% ed il 5,5% per la quinta riunione consecutiva. Una sorpresa: il FOMC prevede tre riduzioni dei tassi di interesse nel 2025, rispetto alle quattro precedentemente previste. Il presidente della FED Jerome Powell ha dichiarato che probabilmente sarà appropriato iniziare la riduzione dei tassi di interesse già quest'anno, aggiungendo che la banca centrale americana potrebbe iniziare a rallentare presto il ritmo a cui procede il QT - Quantitative Tightening, ovvero la vendita dei titoli in portafoglio alla banca centrale, una manovra di politica monetaria il cui effetto è quello di drenare liquidità dal sistema. L'inflazione si è attenuata "notevolmente" ma è ancora troppo alta, ha aggiunto il presidente della FED, per poter ridurre da subito i tassi di interesse americani.

Aggiornamento del 17 Marzo 2024

I dati pubblicati nelle prime due settimane di Marzo su inflazione e occupazione in America non confermano uno scenario favorevole ad una riduzione dei tassi di interesse da parte della FED. Il tasso di inflazione, infatti, se da una parte non è salito, dall'altra ha smesso di scendere, mentre l'occupazione in America continua a salire a testimonianza di un'economia in continua crescita che traina anche i consumi privati e le vendite al dettaglio dei consumatori americani.

In questo scenario, nessun analista si aspetta più un taglio dei tassi di interessi da parte della FED a valle della prossima riunione del FOMC il 19 e 20 Marzo. Tutto rimandato a Giugno quindi sempre che i dati economici confermino in maniera decisa il calo dell'inflazione e un raffreddamento dell'economia attraverso un calo dell'occupazione. Dal nostro osservatorio, riteniamo altamente improbabili entrambe le ipotesi perchè tre mesi ci sembrano sono troppo pochi per invertire la tendenza sull'occupazione e, soprattutto, troppo pochi per far scendere i vari indici che misurano l'andamento dell'inflazione in America in maniera così netta da convincere la FED a tagliare i tassi di interesse in America senza attendere le ulteriori conferme che potrebbero venire dai dati economici dei prossimi mesi.

Aggiornamento del 18 Dicembre 2023

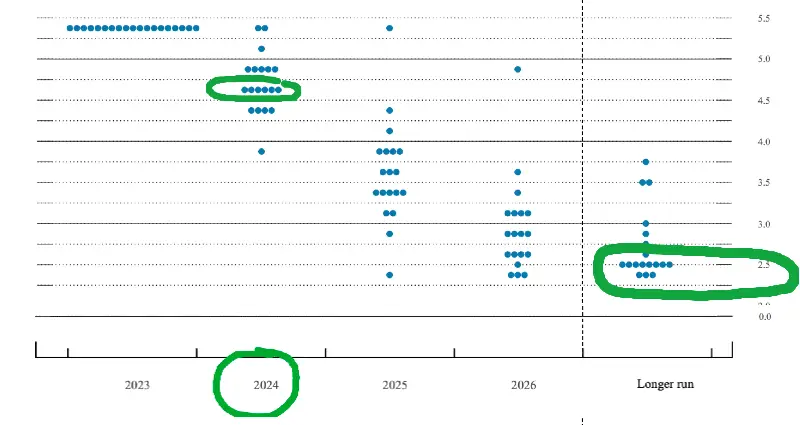

Con l'inflazione americana in calo continuo, la FED lascia i tassi invariati nel corso dell'ultima riunione del FOMC del 13 - 14 Dicembre. A valle della riunione, i membri del FOMC hanno rilasciato il consueto dot plot trimestrale da cui emerge il consenso sul taglio dei tassi di interesse sui Fed Funds in America a partire dal prossimo anno per poi proseguire nel corso del 2025 e 2026

La pubblicazione del Dot Plot del 14 Dicembre segna un cambiamento nella politica monetaria americana e si chiude la fase di politica monetaria restrittiva inaugurata dalla FED due anni fa.

Il rilascio del Dot Plot da parte della FED ha immediatamente ingenerato l'aspettativa di un taglio dei tassi di interessi in America che ha dato il via ad un rally sul mercato dei titoli di stato americani con un calo dei rendimenti generalizzato lungo tutta la curva delle scadenze.

Indicatori recenti suggeriscono che la crescita dell'attività economica [americana] abbia notevolmente rallentato rispetto al ritmo sostenuto osservato nel terzo trimestre.

I tassi di interesse più alti sembrano ormai pesare sugli investimenti fissi delle aziende.

Ci aspettiamo una crescita del PIL americano quest'anno ma prevediamo che la crescita [dell'economia americana] rallenti, con la mediana delle proiezioni [di crescita dell'economia americana] che scende all'1,4 percento per il prossimo anno.

Il mercato del lavoro rimane robusto, ma le condizioni di offerta e domanda continuano a puntare ad una situazione di equilibrio.

Anche se riteniamo che il livello dei tassi d'interesse in America sia probabilmente al picco, o vicino al picco relativamente a questo ciclo di politica monetaria, l'economia [americana] ha già riservato sorprese e il progresso continuo verso il nostro [della FED] obiettivo di inflazione del 2 percento non è assicurato. Siamo pronti a inasprire ulteriormente la politica monetaria se appropriato.

Cos'è il Dot Plot utilizzato dalla FED per rappresentare la tendenza dei tassi di interesse in America

Il calendario 2024 dei meeting del FOMC Federal Open Market Committee

Aggiornamento del 4 Dicembre 2023

A partire dalla fine di Novembre, le aspettative del mercato erano cominciato a cambiare a favore di uno scenario in cui la FED aveva ormai terminato la stagione dei rialzi dei tassi di interesse in America e avrebbe addirittura inaugurato una serie di tagli dei tassi di interesse a partire dalla seconda metà del 2024.

Le recenti dichiarazioni del presidente della Fed, Jerome Powell, durante un discorso allo Spelman College il 1° dicembre 2023, hanno messo in guardia contro conclusioni affrettate riguardo la posizione restrittiva attuale della politica monetaria. Powell ha sottolineato la disponibilità della Fed a inasprire ulteriormente la politica se necessario.

Tuttavia, i recenti commenti di vari funzionari della Fed, in particolare quelli del Governatore Christopher Waller, hanno dato un nuovo impulso al mercato dei titoli di stato americani, con il più grande rally mensile dei Treasury degli ultimi anni. Waller, noto per la sua mentalità relativamente "hawkish", ha espresso fiducia che il tasso di politica monetaria sia ben posizionato per ridurre l'inflazione all'obiettivo della Fed.

Il consenso tra gli analisti è che durante i prossimi incontri del FOMC, previsti per il 12-13 Dicembre 2023 e il 30-31 Gennaio 2024, la FED manterrà invariati i tassi di interesse in America.

Aggiornamento del 25 Novembre 2023

Nonostante l'aumento dei tassi di interesse operato dalla FED in questi due ultimi anni, la spesa delle famiglie americane per l'acquisto di beni e servizi non è diminuita. Una delle ragioni può essere rintracciata nel fatto che la maggioranza dei mutui casa in essere in America sono a tasso fisso e che l'invecchiamento della popolazione aumenta il numero di consumatori che, tipicamente, sono meno indebitati. Questi fenomeni, unitamente ad altri quali le politiche di bilancio espansive perseguite dall"Amministrazione Biden, hanno reso molto meno efficaci di un tempo strumenti di politica monetaria quale l'aumento dei tassi di interesse.

Alla fine del 2022, l'89% del totale dei mutui negli Stati Uniti erano a tasso fisso. Questa la loro composizione per durata:

In America la generazione dei Baby Boomer rappresenta il 17,7% del totale della popolazione americana [erano il 13% nel 2010] ed è responsabile per il 22% della spesa totale per consumi privati di beni e servizi in America. L'80% dei Baby Boomer americani con una casa di proprietà ha già estinto il mutuo.

Ovviamente il mutuo casa non è la sola forma di prestito delle famiglie americane. Altre forme di debito quali i prestiti auto e i prestiti al consumo [primo fra tutti lo scoperto di conto con le carte di credito] sono tipicamente a tasso variabile. Ma solo il 14.7% dell'indebitamento dei Baby Boomer ricade in queste due categorie.

Percentuale delle abitazioni di proprietà in America su cui non grava un mutuo

Aggiornamento del 04 Novembre 2023

I dati economici rilasciati ad Ottobre hanno convinto la FED a non aumentare i tassi di interesse sui Fed Fund esattamente come già successo a Settembre. I dati sull'inflazione americana sotto controllo e il rallentamento nella creazione di nuovi posti di lavoro in America hanno convinto la FED a concedersi un'altra pausa nell'aumento dei tassi pur lasciando la porta aperta ad ulteriori aumenti nel caso i dati dei prossimi mesi dovessero mostrare una ripresa dell'inflazione. Potremmo essere quindi di fronte all'inizio di una nuova fase nella politica monetaria della FED, dove non ci saranno più aumenti dei tassi di interesse in attesa di arrivare verso la fine del 2024 al momento in cui la Federal Reserve comincerà a tagliare i tassi di interesse in America.

La conseguenza immediata del combinato dati su andamento dell'inflazione & dati sulla creazione di nuovi posti di lavoro per l'economia americana è stato quello di un calo nei rendimenti nell'asta dei T-Bill a 4 e 8 settimane del 02 Novembre 2023:

Aggiornamento del 20 Settembre 2023

Pausa nell'aumento dei tassi di interesse in America ma la FED lascia la porta aperta ad un ultimo aumento dei FED Funds prima della fine del 2023. Nel corso del 2024, la FED prevede invece di tagliare i tassi di interesse in almeno due tornate di incontri del FOMC. Jerome Powell, governatore della FED, ribadisce comunque che le prossime mosse di politica monetaria della FED saranno "data dependent" e che il focus rimane sui dati relativi al livello di attività dell'economia americana [occupazione, vendite al dettaglio, e dati sull'andamento dei prezzi al consumo e alla produzione]

Aggiornamento del 18 Agosto 2023

I verbali dell'ultima riunione della FED mostrano un atteggiamento molto cauto nei confronti dell'inflazione in America. La maggioranza dei membri del FOMC è a favore di ulteriori aumenti dei tassi di interesse in America. Importante però notare che stanno emergendo alcune voci di dissenso all'interno del FOMC che segnalano la loro preoccupazione per il fatto che un ulteriore aumento dei tassi possa danneggiare l'economia reale.

Aggiornamento del 28 Luglio 2023

Come ampiamente anticipato dal mercato, il 26 Luglio la FED ha alzato i tassi di interesse di altri 25 punti base. Nella consueta conferenza stampa di commento delle decisioni di politica monetaria adottate, il Governatore Jerome Powell ha dichiarato che la FED è pronta ad interrompere la serie dei rialzi dei tassi se il calo dell'inflazione verrà confermato dai prossimi dati economici. Un atteggiamento ancora da "falco" [perchè non è stato annunciato l'inizio del calo dei tassi] ma tutto sommato di apertura perchè disposto a sospendere i rialzi.

Sull'onda dell'annuncio i rendimenti dei bond sono scesi e i future sull'oro sono aumentati. L'euforia è stata di breve durata perchè nei due giorni a seguire i dati economici pubblicati hanno confermato che l'economia americana è tutt'altro che in recessione ed ha ripreso corpo la convinzione che a Settembre assisteremo ad un altro rialzo dei tassi di interesse in America [che a questo punto potrebbe anche non essere l'ultimo]

Aggiornamento dell'8 Luglio 2023

Il 5 Luglio sono stati pubblicati i verbali dell'ultimo incontro della FED, quello in cui era stata decisa una pausa nell'aumento dei tassi di interesse. I verbali della FED rivelano un atteggiamento ancora molto aggressivo sui tassi per cui è dato ormai per certo un aumento dei tassi di interesse di altri 25 punti base a valle del prossimo incontro della FED. Entro la fine del 2023 poi, e molto probabile che ci sia un ultimo aumento dei tassi di altri 25 punti base.

La sciagurata crociata per riportare il tasso di inflazione al 2% continua. La nostra speranza è che tutto questo non faccia entrare l'economia USA in recessione. Per il momento i segnali non sono preoccupanti anche grazie al fatto che le politiche di bilancio espansive dell'Amministrazione Biden continuano a sostenere l'occupazione e la crescita dell'economia americana.

La dicotomia di politiche monetarie restrittive e di politiche di bilancio espansive sembra ricomporsi in uno scenario economico che scongiura la recessione a favore di un raffreddamento misurato dell'economia, senza scossoni e senza impatti traumatici sull'occupazione e sul mercato del lavoro. In assenza dei piani di investimento attuati da questa amministrazione, investimenti per favorire il passaggio ad un'economia green e per il rinnovo delle infrastrutture americane, e in balia delle sole politiche monetarie restrittive attuate dalla FED, avremmo probabilmente si un'inflazione prossima al 2% ma anche una disoccupazione prossima al 10%.

Aggiornamento del 15 Giugno 2023

La FED decide di lasciare i tassi di interesse invariati durante l'ultima riunione tenutasi il 14 Giugno. I fed funds rimangono in una forbice compresa tra il 5% ed 5.25%, ovvero la stessa forbice di tassi che la FED aveva stabilito per i fed funds durante la scorsa riunione. Quella che segue è la parte del comunicato stampa rilasciato al termine della riunione che detta le decisioni di politica monetaria per il mercato americano almeno fino alla prossima riunione della FED prevista per il 14 Luglio.

"..il Federal Open Market Committee [FOMC] ha votato per dare ordine all'Open Market Desk presso la Federal Reserve Bank di New York, fino a istruzioni contrarie, di eseguire transazioni sul mercato in conformità con la seguente direttiva di politica [monetaria] interna:

A partire dal 15 giugno 2023, il Federal Open Market Committee ordina al Desk di:

La decisione di interrompere la serie dei 10 aumenti consecutivi dei tassi di interesse USA attuata dalla FED, si è consolidata a valle dei dati sull'inflazione in America pubblicati il 13 Giugno che ha mostrato una flessione dell'aumento dei prezzi nell'economia americana [di cui discutiamo nella pagina del sito di ExportUSA dedicata all'andamento dell'inflazione in America]

Pur lasciando invariato il livello dei fed funds, la FED lascia anche aperta la possibilità a due ulteriori aumenti dei tassi nel corso del 2023 se il tasso di inflazione USA non dovesse continuare a scendere. Il cosiddetto dot-plot [il grafico della previsione sui tassi di interesse basato sulle aspettative dei 12 membri del FOMC] rivela un valore mediano per il livello dei fed funds di 5.6% e quindi marginalmente più alto del livello attuale.

Aggiornamento del 9 Maggio 2023

Durante il meeting del 2 e 3 Maggio [FOMC] la FED ha deciso di aumentare i tassi di interesse di 25 punti base. A valle della riunione il governatore della FED Jerome Powell ha lasciato intendere che per il momento la FED non procederà con ulteriori aumenti dei tassi.

Sempre dalle parole di Powell, si evince che la FED ritornerà a monitorare con attenzione i dati macroeconomici americani per decidere quali altre misure di politica monetaria adottare. Nel mentre il mercato, attraverso il prezzo delle varie scadenze di titoli di stato USA, continua ad aspettarsi un taglio dei tassi di interesse in America a partire dalla fine del 2023.

Tasso di inflazione e creazione di nuovi posti di lavoro in America sono al momento i due indicatori chiave a cui guardare per farsi un'idea dello stato di salute dell'economia americana e delle prossime mosse di politica monetaria della FED.

Aggiornamento del 22 Marzo 2023

Durante la consueta conferenza stampa che conclude le riunioni della FED [Federal Open Market Committee], il Governatore Jerome Powell ha annunciato un aumento dei tassi d'interesse di un quarto di punto percentuale. Il consenso tra i membri dei Federal Open Market Committee è che il punto terminale di rialzo dei tassi sia adesso il 5.1%

Chiamata a decidere nel mezzo della crisi delle banche regionali americane innescata dal commissariamento di SVB, e di una troppo tiepida discesa del tasso di inflazione in America, la FED ha salomonicamente deciso di aumentare i tassi di soli 25bp. Quindi niente aumento di mezzo punto percentuale come era nelle premesse prima della crisi bancaria, e niente pausa nel rialzo dei tassi [ipotesi sorta sulla scia appunto della crisi innescata dal caso SVB]

La FED ha poi reiterato la volontà di volersi concentrare sull'andamento dell'inflazione in America senza lasciarsi distrarre dalla crisi delle banche regionali che viene vista come temporanea, circoscritta, e sotto controllo.

Il Governatore Powell ha infine anche ventilato che a questo potrebbe seguire un altro rialzo, l'ultimo per il 2023, anche questo di 25 punti base, e ha anche sottolineato che per il 2023 non vede la possibilità di un taglio dei tassi di interesse in America. Ipotesi a cui il mercato invece non smette di credere e infatti, a valle della decisione della FED, i rendimenti del bond a due anni sono scesi fino al 3.94% [un mese fa erano al 5%, un calo di rendimento significativo quindi]

Per quello che vale, la nostra posizione è che inseguire la chimera di un tasso di inflazione del 2% sia una politica sciagurata che rischia seriamente di creare disoccupazione e recessione nell'economia americana [e a seguire in Europa vista anche la politica monetaria perseguita dalla BCE]

Non capiamo poi come la FED non riesca a capire che i vari programmi di investimento federale per la transizione al green, per favorire la produzione di microchip in America, e per ammodernare l'infrastruttura dell'economia americana, siano loro, per una certa parte, causa della relativa inefficacia dell'azione di aumento dei tassi della FED. È incredibile il grado di discrasia tra FED ed Esecutivo in America. La nostra speranza è che davvero la FED attui un solo altro aumento dei tassi d'interesse nel 2023 come nei piani e che non si fissi più sull'occupazione che non sull'andamento dei prezzi in America per prendere le prossime decisioni di politica monetaria.

Aggiornamento del 15 Marzo 2023

I dati sull'occupazione del mese di Gennaio, quando l'economia USA aveva creato 511000 nuovi posti di lavoro, avevano creato l'aspettativa che la FED avrebbe varato un aumento dei tassi di interesse in America di 50 punti base. Il commissariamento di Silicon Valley Bank avvenuto lo scorso il 12 Marzo scorso [seguito Domenica dal commissariamento di Signature Bank] fa adesso propendere per un aumento di "soli" 25 punti base nel corso del prossimo meeting della FED che si terra il 21 e 22 Marzo 2023.

I dati sull'inflazione negli Stati Uniti nel mese di Febbraio pubblicati il 14 Marzo segnano una continua discesa dell'inflazione, in linea con le aspettative degli analisti finanziari, e comunque in calo rispetto al dato del mese precedente:

Di per sè sono dati che non giustificherebbero un aumento dei tassi di interesse USA di 50 punti base, così aspro. Ma la FED ha più volte dichiarato che ora guarda con attenzione anche [forse soprattutto; ndr] ai dati sull'occupazione per decidere di quanto aumentare i tassi di interesse. Poichè gli ultimi dati sull'occupazione negli Stati Uniti sono stati ben al di sopra delle aspettative [511000 nuovi posti di lavoro nel mese di Gennaio 2023 e 311000 nuovi posti di lavoro creati nel mese di Febbraio 2023] ecco che, senza il commissariamento di SVB, ci sarebbe stato sicuramente un aumento di 50 punti base. Al momento invece il consenso è che la FED si limiterà ad aumentare i tassi di 25bp.

Aggiornamento del 15 Gennaio 2023

Finalmente l'inflazione in America comincia a scendere. Il prossimo meeting della FED si terrà il 31 Gennaio e si prevede che l'aumento dei tassi di interesse sarà di non più di 25 punti base, contro i 50 punti base di aumento adottati nello scorso meeting di Dicembre.

Sottolineiamo nuovamente lo scollamento schizofrenico fra questa politica macro economica espansiva inaugurata dall'Amministrazione Biden e la [miope] politica monetaria restrittiva sostenuta dalla FED. La quale, tra l'altro, per decidere se continuare ad aumentare o meno i tassi di interesse in America guarda proprio ai dati sull'occupazione dell'economia Americana. È una situazione per la quale non riusciamo a trovare le parole di commento adeguate.

Aggiornamento del 18 Dicembre 2022

Al di la dell'aumento più contenuto dei tassi di interesse, la FED ha continuato nella sua retorica aggressiva promettendo di continuare con i rialzi nel corso del 2023 e dichiarando anche che il tasso di interesse terminale per il mercato americano sarà più alto di quello finora attesa e, possibilmente, anche più alto del 5%. Ci sembra una politica miope e suicida che non tiene conto delle peculiarità alla base delle cause di questa inflazione, ovvero:

La nostra segreta speranza è che la retorica della FED sia solo un altro strumento per sbilanciare le aspettative degli operatori economici senza necessariamente dover aumentare i tassi di interesse più di tanto. Vedremo del il 2023 confermerà questa ipotesi. Per il momento sottolineiamo che anche la BCE si è accodata alla FED e ha aumentato a sua volta i tassi di interesse di 50 punti base.

Aggiornamento del 26 Ottobre 2022

Il dato di Settembre sull'inflazione in America non ha mostrato un rallentamento nell'aumento dei prezzi:

Il raffreddamento sperato nella dinamica dei prezzi non c'è stato e la FED ha già dichiarato che nella sessione di Novembre aumenterà i tassi di interesse di riferimento di 75 punti base. In questo modo la forbice dei Fed Funds si attesterà nel range 3.75% - 4.00% Nel corso del 2022 la FED ha già aumentato i tassi tre volte. Il mercato, dal canto suo, ha già prezzato nei rendimenti del mercato monetario, una soglia superiore dei Fed Funds al 5% e si prevede che a partire dal mese di Marzo 2023 la FED avrà esaurito il ciclo di aumento dei tassi e potrebbe cominciare a ridurre nuovamente i tassi a partire dalla fine del 2023. Come già annunciato, le decisioni della FED in tema di tassi saranno "Data Driven" per cui diventa importante il monitoraggio mensile dei dati sull'inflazione in America.

La nostra umile opinione è che l'inflazione che stiamo vivendo in questa fase della congiuntura economica sia fondamentalmente diversa da quella sperimentata in altri momenti. Riteniamo infatti che la causa dell'aumento dei prezzi che l'economia Americana sta sperimentando sia legata più alla carenza di offerta che non all'eccesso di domanda. E che in questo contesto c'è poco che l'aumento dei tassi di interess epossa fare per calmare la dinamica di prezzi. Serve che la FED lo riconosca e serve dotarsi ed usare nuovi strumenti. Il tempo ci dirà se avevamo ragione.

Aggiornamento del 28 Agosto 2022

Il 26 Agosto scorso, in un discorso sugli sviluppi della politica monetaria americana durato meno di dieci minuti, il governatore della Federal Reserve è andato dritto al punto: la Fed continuerà ad aumentare i tassi di interesse in America fino a quando non ci saranno chiari segni che l'inflazione negli Stati Uniti stia rallentando. In altre parole:

A noi sembra un approccio molto concreto, non dogmatico, e aperto alla possibilità di cambiamenti nelle politiche monetarie da adottare. Un elemento che ha provocato un pò di sorpresa è stato il fatto che il Governatore Powell ha dichiarato che anche se il rialzo dei tassi d'interesse in America provocherà disagio ["pain"] comunque la FED continuerà a rialzare i tassi se lo riterrà necessario. Molti analisti finanziari hanno letto questa dichiarazione come un avvertimento che l'economia americana stia per entrare in recessione [e infatti, sulla dichiarazione, tutti gli indici di borsa americani sono scesi]

Noi di ExportUSA non leggiamo così la dichiarazione del governatore della FED. La interpretiamo piuttosto come la versione della FED del "whatever it takes" di Mario Draghi a suo tempo: un modo per avvertire i mercati che la FED è seriamente decisa ad combattere l'inflazione in America.

Aggiornamento del 25 Luglio 2022

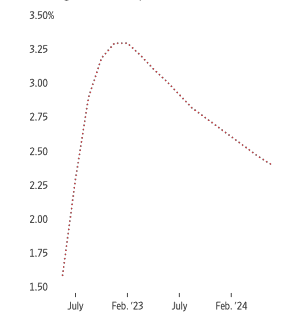

L'andamento dell'overnight index swap sui tassi indica che le aspettative del mrcato sono per un aumento dei tassi di interesse [Fed Funds] da parte della FED fino a fine 2022 per poi assistere ad un progressivo taglio dei tassi d'interesse americani nei primi due trimestri del 2023 con un obiettivo dei Fed Funds del 2.75%

È un interessante sviluppo delle dinamiche del mercato monetario americano perchè sembra indicare che il tasso di inflazione del 9.1% registrato nel mese di Giugno in America possa essere considerato un picco.

Allo stesso modo, sempre più analisti finanziari stanno cominciando a prendere in considerazione il fatto che l'inflazione che l'economia americana sta vivendo sia in molta parte frutto dei colli di bottiglia che hanno bloccato la supply chain nel post COVID, cosi come sostenuto da tempo da noi di ExportUSA.

Aggiornamento del 12 Luglio 2022

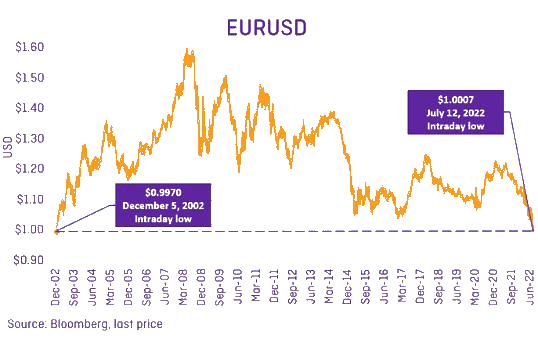

Le politiche monetarie divergenti della FED [che sta aggressivamente alzando i tassi] e della BCE [che sui tassi ha una politica molto più attendista] sono alla base del rafforzamento del dollaro. Riteniamo che la situazione possa cambiare nel momento in cui la BCE comincerà ad adottare una politica di rialzo dei tassi d'interesse.

Aggiornamento del 5 Luglio 2022

Nella prossima riunione della FED, che si terrà il 26-27 Luglio, è previsto un ulteriore aumento dei tassi di interesse di 75 basis point invece che il consueto aumento di 50 punti base. Durante una delle ultime conferenze stampa, la FED ha chiarito che l'obiettivo è quello di aumentare i tassi fino al 3.4% entro la fine del 2022 per proseguire poi nel 2023 fino ad arrivare al 3.8%.

I mercati monetari non sembrano però essere convinti del fatto che l'economia americana si trovi sull'orlo di una recessione e che l'inflazione possa solo aumentare. Alcuni analisti finanziari hanno ipotizzato che la FED abbia esagerato nelle previsioni di recessione dell'economia e nelle misure di rialzo dei tassi e che sarà addirittura costretta a rivedere la politica monetaria di questi ultimi mesi, interrompendo la serie dei rialzi dei tassi e addirittura [secondo "addirittura"] prevedendo un taglio dei tassi a partire dal primo trimestre 2023. Noi di ExportUSA condividiamo queste analisi e riteniamo che l'economia USA non entrerà in recessione fintantochè il mercato del lavoro in America rimarrà robusto come fin qui mostrato.

Aggiornamento del 16 Maggio 2022

Il 4 Maggio scorso la FED ha aumentato i tassi di 50 punti base e ha anticipato che anche nelle prossime due riunioni di Giugno 2022 e Luglio 2022 il rialzo dei tassi sarà di mezzo punto commerciale. Non sono esclusi rialzi di 75 punti base se la situazione lo richiederà. Sono previsti 7 rialzi di tasso durante il 2022 e il livello implicito dei Fed Funds secondo questo programma di rialzo dei tassi è del 4%. Appena al di sotto del tasso di inflazione annuo previsto per il 2022 del 4.9% [Core Inflation, che esclude dall'indice i prezzi di energia e prodotti alimentari] La BCE per il momento non ha seguito la FED sulla strada dell'aumento dei tassi e la divergenza tra le misure di politica monetaria adottata dalle due banche centrali ha avuto come conseguenza un rafforzamento dollaro nel cambio dollaro / euro che nei giorni scorsi è anche brevemente sceso sotto il livello di 1.04 riportando il cambio al livello del 2002.

A nostro modo di vedere [e visto chi siamo noi non può trattarsi che di una umilissima osservazione senza altre pretese che non l'esternazione su queste pagine], a nostro modo di vedere, dicevamo, l'aumento dei tassi di interesse non è il modo per combattere questo tipo di inflazione. Lo diciamo perchè l'inflazione post COVID è causata da colli di bottiglia congiunturali nelle linee di approvvigionamento [e di produzione] e non da livelli di domanda anormali. La domanda è aumentata rispetto ai due anni di COVID ma segue una dinamica di crescita normale se guardiamo agli anni pre-COVID.

Aggiornamento del 27 Marzo 2022

source: tradingeconomics.com

Nel corso della sua ultima riunione [16 Marzo 2022] la Federal Reserve ha approvato un aumento del tasso di interesse di riferimento [i cosiddetti Fed Funds, i tassi a breve che la FED applica nelle operazioni di prestito sull'interbancario] dello 0.25%. Erano 4 anni che la FED non aumentava i tassi i quali, per tutto il periodo, erano rimasti allo 0%. La decisione dell'aumento dei tassi era già nell'aria da mesi dopo che la FED aveva cambiato atteggiamento nei confronti dell'inflazione. Inizialmente l'aveva considerata un fenomeno temporaneo dovuto solo ai colli di bottiglia del dopo COVID, ma poi aveva dovuto arrendersi all'evidenza. Il tasso di inflazione per il mese di Febbraio è stato del 7.9%, il più alto degli ultimi 40'anni. Il tasso di inflazione in America era stato del 5.5 a Dicembre 2021 e del 6.0% a Gennaio 2022. A puro titolo di paragone ricordiamo che il tasso di inflazione dell'economia americana era stato dell'1.7% nel mese di Febbraio 2021.

Energia, affitti, e prodotti alimentari sono state le classi di beni che più hanno contribuito all'aumento del tasso di inflazione negli Stati Uniti. Le previsioni per l'inflazione USA a Marzo è adesso dell'8.3%. Il timore diffuso è che l'aumento dei tassi possa provocare una recessione. E, a nostro umile modo di vedere, non vediamo come un aumento dei tassi possa risolvere un fenomeno che riteniamo nasca da un problema di offerta e non di domanda, una situazione che negli ultimi 60-70'anni non si era mai verificata nelle economie occidentali. Nel frattempo pare proprio che l'aumento dei tassi previsto per la prossima riunione della FED sarà dello 0.5%.

Aggiornamento del 26 Febbraio 2022

La Federal Reserve dovrebbe iniziare ad aumentare i tassi di interesse il mese prossimo e non rallentare fino a buona parte del 2023, anche se la pendenza degli aumenti potrebbe essere un pò meno pronunciata del previsto.

Gli eventi della scorsa settimana in Ucraina, comprese le dichiarazioni di più funzionari della Fed e, in misura minore, le turbolenze geopolitiche, hanno convinto i mercati che il primo aumento dei tassi sarà solo di un quarto di punto percentuale [ e non di mezzo punto percentuale come molti analisti prevedevano prima dell'invasione russa dell'Ucraina] Il primo aumento dei tassi è previsto a seguito del prossimo Federal Open Market Committee del 15-16 marzo 2022 con il presidente della Fed di New York John Williams che ha affermato la scorsa settimana che "non ci sono argomenti convincenti" [per un aumento dei tassi americani dello 0.5%]

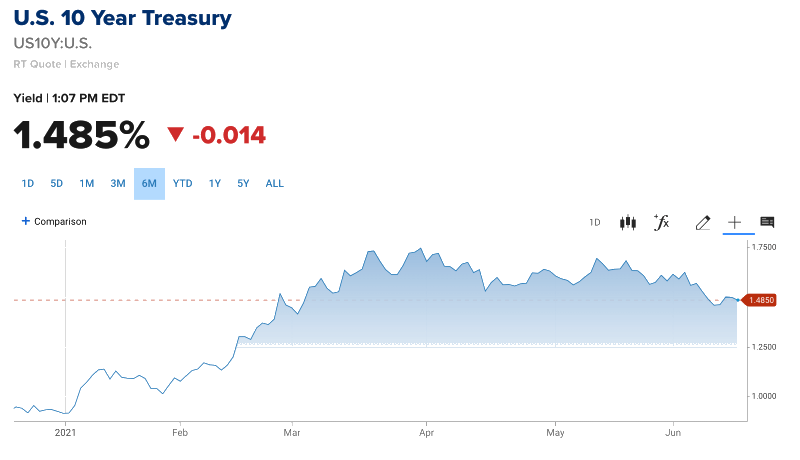

Aggiornamento dell'8 Gennaio 2022

Nella riunione del 14-15 Dicembre 2021 il Governatore della FED Jerome Powell ha dato un forte segnale che l'aumento dei tassi di interesse negli Stati Uniti potrebbe cominciare già da Marzo 2022. L'annuncio segue quello con cui lo stesso governatore aveva dichiarato che l'aumento del costo della vita in America non poteva più essere considerato temporaneo. Il rendimento dei Treasury a 10 anni ha chiuso a 1.7690% Venerdì 7 Gennaio dopo aver toccato quota 1.7975% in mattinata e ai massimi dal Gennaio 2020.

Aggiornamento dell'8 Novembre 2021

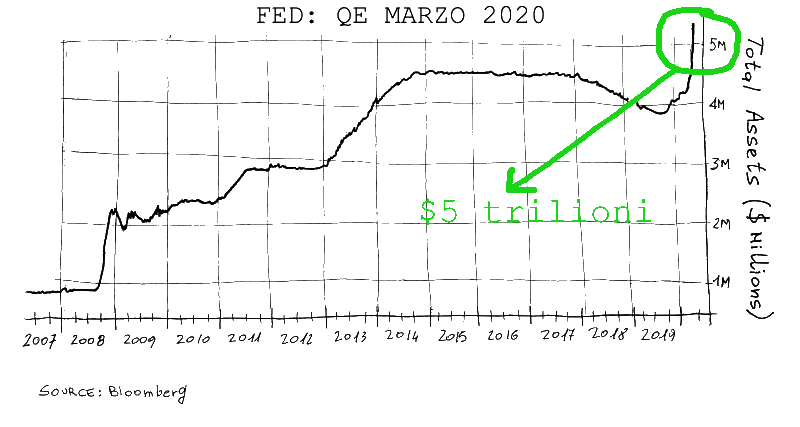

Nella riunione del 3 Novembre scorso il Governatore della FED Jerome Powell ha annunciato che a partire dal mese di Dicembre la FED comincerà a ridurre gradualmente gli acquisti di titoli sul mercato secondario in America. Già a Dicembre gli acquisti saranno di 105 miliardi di dollari rispetto ai 120 miliardi di dollari al mese acquistati nei mesi precedenti. Gli acquisti di titoli sul mercato da parte della FED dovrebbero terminare entro la metà del 2022.

La FED ha tuttavia ribadito che manterrà un atteggiamento flessibile ["accomodative"] per rispondere al mutare della situazione dell'economia e del mercato. Come noto la FED guarda con molta attenzione in questo momento all'occupazione e, in seconda battuta, al tasso di inflazione in America [fenomeno, quello inflattivo, che la FED ha riconfermato di ritenere temporaneo e legato alla situazione dell'economia in questa fase di ripartenza post COVID]

Sull'onda dell'annuncio il rendimento del Treasury a 10 anni e' sceso all'1.4311% nella giornata di Venerdì 5 novembre, dopo aver toccato un massimo dell'1.60% il 3 Novembre nell'imminenza della conferenza stampa della FED.

Aggiornamento del 30 Luglio 2021

La temporaneità delle cause dell'inflazione e la fermezza su quantitative easing e politica monetaria dimostrata dalla FED sembrano aver rassicurato i mercati e i rendimenti del Treasury a 10'anni è oggi poco sopra all'1.25% dopo essere sceso all'1.1810% la scorsa settimana.

Aggiornamento del 16 Giugno 2021

I due grandi temi al centro della politica monetaria americana dagli inizi del 2021 sono stati l'andamento del tasso di inflazione e il futuro del QE [quantitative easing] messo in atto dalla FED. A partire da metà Gennaio i rendimenti dei titoli di stato Americani erano cominciati a salire in previsione di un aumento del tasso di inflazione. A Marzo/Aprile il tutto sembrava che potesse andare fuori controllo con i rendimenti del 10'anni che avevano toccato l'1.75%. Con il mese di Giugno il mercato sembra che abbia riacquistato la prospettiva delle cose. Come subito dichiarato dalla FED, l'inflazione in aumento è causata dai colli di bottiglia dell'economia a seguito della riapertura post COVID.

A partire dalle spedizioni internazionali [mancanza di container vuoti, mancanza di spazio sulle navi cargo], i costi in aumento si sono propagati al settore delle costruzioni [scarsità del tondino e del legname da costruzione, a quello dell'auto [mancanza dei microchip perchè assorbiti dall'aumento di domande per computer, smartphone, e tablet durante la pandemia], ai prodotti alimentari, e ai carburanti. La FED riconosce l'eccezionalità della situazione e ha infatti già dichiarato che non aumenterà i tassi di interesse e che continuerà nella politica di QE a suo tempo avviata. Il tutto verrà rivalutato a fine anno. Per cui , per il momento, non pensiamo ci saranno scossoni sul fronte monetario americano.

fonte: CNBC - https://www.cnbc.com/quotes/US10Y

Aggiornamento dell'11 Marzo 2021

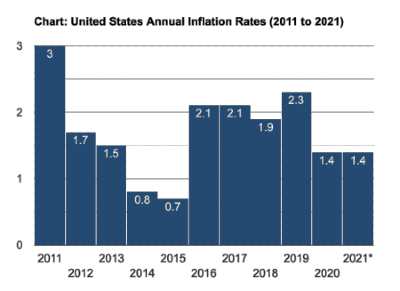

Il tasso di inflazione in America a Febbraio 2021 [CPI - Consumer Price Index] cresce meno delle previsioni. Ricordiamo che la Core Inflation esclude dal calcolo dell'inflazione i prezzi dei prodotti alimentari e dei combustibili.

Core Inflation = +0.1% per il mese di Febbraio 2021 [le aspettative degli analisti erano: +2%] ] Per il periodo di 12 mesi Febbraio 2020 - Febbraio 2021 l'inflazione in America è stata dell'1.3%

Aggiornamento del 7 Marzo 2021

I fattori all'origine delle aspettative di un aumento dell'inflazione in America sono questi:

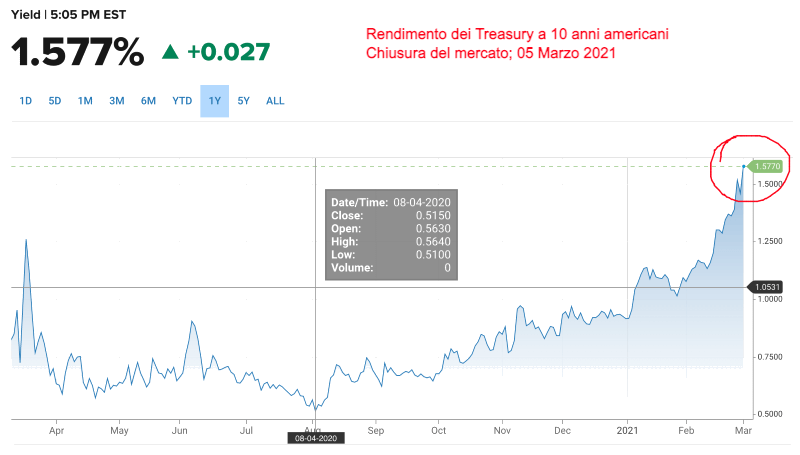

La conseguenza dell'affermarsi di queste aspettative è stato il brusco aumento dei rendimenti dei Treasuries 10YR, i titoli Americani a 10 anni che sono saliti ai massimi da un anno a questa parte e che sono aumentati di 60 punti base in poco più di un mese come si può evincere dal grafico riportato di seguito.

L e reazioni della FED non hanno convinto. Le dichiarazioni del Governatore della FED Jerome Powell ci sono state ed anche ferme ma non sono bastate. Addirittura c'è qualcuno che crede che la FED sia contenta di un aumento dell'inflazione. Ricordiamo che il tasso di inflazione obiettivo della FED è compreso in una forbice tra il 2% ed il 2.5%. Per circa due anni il tasso di inflazione Americano è stato molto sotto ai tassi obiettivo. L'ultimo dato, quello relativo al periodo Gennaio 2020 - Gennaio 2021 è stato di un'inflazione all'1.4%. Il 10 Marzo 2020 verrà rilasciato il dato consuntivo dell'inflazione per il periodo Febbraio 2020 - Febbraio 2021. Non ci aspettiamo sorprese ma ormai per reindirizzare le aspettative sull'inflazione che si sono formate sul mercato servirebbe un dato sull'inflazione all'1% o comunque minore dell'1.4% registrato in precedenza. E non pensiamo che sia realistico aspettarsi una cosa di questo tipo. Come si vede dal grafico, il tasso di inflazione negli Stati Uniti è lontano dall'essere problematico ma comunque i mercati hanno reagito e, in particolare, il mercato azionario [NASDAQ] ha perso circa il 10% dal picco di qualche mese fa. Al di la della perdita generalizzata, l'aumento dei rendimenti sui titoli Americani e le aspettative di inflazione stanno facendo scattare un ribilanciamento dei titoli in portafoglio: si vendono le azioni legate ad attività che con il COVID hanno visto un amento delle vendite, e si acquistano azioni legate ad attività che si presume possano fare bene in un'era post-COVID.

e reazioni della FED non hanno convinto. Le dichiarazioni del Governatore della FED Jerome Powell ci sono state ed anche ferme ma non sono bastate. Addirittura c'è qualcuno che crede che la FED sia contenta di un aumento dell'inflazione. Ricordiamo che il tasso di inflazione obiettivo della FED è compreso in una forbice tra il 2% ed il 2.5%. Per circa due anni il tasso di inflazione Americano è stato molto sotto ai tassi obiettivo. L'ultimo dato, quello relativo al periodo Gennaio 2020 - Gennaio 2021 è stato di un'inflazione all'1.4%. Il 10 Marzo 2020 verrà rilasciato il dato consuntivo dell'inflazione per il periodo Febbraio 2020 - Febbraio 2021. Non ci aspettiamo sorprese ma ormai per reindirizzare le aspettative sull'inflazione che si sono formate sul mercato servirebbe un dato sull'inflazione all'1% o comunque minore dell'1.4% registrato in precedenza. E non pensiamo che sia realistico aspettarsi una cosa di questo tipo. Come si vede dal grafico, il tasso di inflazione negli Stati Uniti è lontano dall'essere problematico ma comunque i mercati hanno reagito e, in particolare, il mercato azionario [NASDAQ] ha perso circa il 10% dal picco di qualche mese fa. Al di la della perdita generalizzata, l'aumento dei rendimenti sui titoli Americani e le aspettative di inflazione stanno facendo scattare un ribilanciamento dei titoli in portafoglio: si vendono le azioni legate ad attività che con il COVID hanno visto un amento delle vendite, e si acquistano azioni legate ad attività che si presume possano fare bene in un'era post-COVID.

Aggiornamento dell'11 Febbraio 2021

In un intervento tenuto ieri, 10 Febbraio 2021, all'Economic Club of New York, il Governatore della FED Jerome Powell ha chiarito in modo deciso alcuni punti fondamentali della politica monetaria che la FED intende perseguire in questa fase di mercato. Eccoli:

A chiusura del suo intervento, Powell ha dichiarato: "In questo momento, il mercato del lavoro è molto lontano [da una situazione di pieno impiego]"

Aggiornamento del 27 Novembre 2020

La scelta del Presidente eletto Joe Biden di assumere Janet Yellen segnala che il prossimo Presidente USA intende agire in modo aggressivo per rilanciare l'economia americana, mettendo al timone della sua politica economica un ex presidente della Federal Reserve che non si è sottratto agli stimoli monetari quando era governatore della Fed.

Massima la sintonia con il Presidente della Fed Jerome Powell a supporto di una politica di tassi d’interesse più bassi a lungo termine con una spesa pubblica estesa ed espansiva. Gli USA faranno quindi più deficit e quindi più debito in questi quattro anni di presidenza Biden.

Questo probabilmente comporterà un indebolimento del dollaro USA e una maggior offerta di titoli del Tesoro USA sul mercato primario nei prossimi anni ma senza eccessivi rialzi della curva dei rendimenti del Treasury, perché la Fed agirà sempre come “guardiana” della stabilità dei rendimenti del mercato comprando debito quando ce ne sarà bisogno. Molto improbabile poi che la Fed voglia combattere un dollaro debole visto che un dollaro debole aiuta l’export USA e contribuisce ad una riduzione del deficit della bilancia dei pagamenti.

Difficile anche che l'Amministrazione Biden possa alzare le tasse come sostenuto durante la campagna elettorale sia perché molto probabilmente non ci sarà la necessaria maggioranza al Senato e sia perché la priorità ora è fare debito, non diminuirlo.

[L'aggiornamento sulla politica monetaria del 27 Novembre 2020 riprende [con alcune modifiche meramente stilistiche] una chiarissima analisi di Renato Frolvi pubblicata nello stesso giorno sulla rivista online MONEY.it]

Aggiornamento del 30 Agosto 2020

Il Governatore della FED Jerome Powell ha illustrato nel corso di una conferenza la scorsa settimana un cambiamento strategico fondamentale per la banca centrale americana. Alla luce della crisi economica innescata dal COVID-19, per le manovre monetarie la FED guarderà al tasso di disoccupazione e non più al tasso di inflazione. La FED ritiene che il rischio di un indice dei prezzi più alto di quello ideale sia di gran lunga inferiore a quello di un tasso di disoccupazione troppo elevato [6.3% il dato di Luglio 2020 dopo che a Gennaio si era raggiunto il minimo storico del 3.4%]

La conseguenza immediata di questa nuova fase della politica monetaria della FED è che i tassi di interesse americani rimarranno bassi ancora per un lungo periodo e che non servirà più tenere in conto il tasso di inflazione per stimare le nuove azioni di politica monetaria dell'America. Dato il livello ormai prossimo allo zero dei tassi di interesse, è anche certo che la FED continuerà l'acquisto di titoli di stato e di obbligazioni per iniettare liquidità nel sistema.

Aggiornamento del 18 Maggio 2020

L'economia americana, al pari di quelle di tutto il resto del mondo, è stata profondamente sconvolta dalle conseguenze del CoronaVirus. La chiusura degli esercizi commerciali e delle attività produttive ha provocato un aumento della disoccupazione che si prevede possa sfiorare il 20%.

Il governo federale ha reagito lanciando un piano di aiuti da 2700 miliardi di dollari che è stato approvato in 5 settimane mentre i fondi sono stati erogati nel giro delle 5 settimane successive.

È ovvio che nell'eccezionalità di questa situazione citare i dati relativi all'economia americana non ha alcun senso se non quello di pensare che, passata la pandemia, l'economia americana possa tendere a ritornare ai livelli di occupazione e di espansione economica raggiunti appena prima dello scoppio dell'emergenza.

Riapertura dell'economia americana: entro la fine del mese di Maggio 42 stati americani riapriranno e questo è un buon segno perché indica che la tensione al ritorno alla normalità è un obiettivo primario dell'amministrazione americana.

Aggiornamento dell'8 Aprile 2020

Una FED sempre più determinata e focalizzata al sostegno dell'economia in questa nuova crisi mondiale ha annunciato che allargherà il piano di Quantitative Easing anche ai Corporate Bond concentrando gli acquisti sulle scadenza sotto i 5 anni. Per il momento è previsto un piano di acquisti di 30 miliardi di dollari. Gli acquisti avverranno sia sul mercato primario che su quello secondario.

Il Fondo Monetario Internazionale affianca la FED nello sforzo di supportare la liquidità in dollari richiesta dai mercati. In particolare il FMI aprirà delle linee di credito a breve denominate in dollari a favore di tutti quei paesi che non hanno in portafoglio titoli di stato americani e che non possono quindi accedere al programma di acquisti varato dalla FED la scorsa settimana [vedi l'aggiornamento del Primo Aprile più sotto su questa pagina]

La BCE dal canto suo ha annunciato che alleggerirà i requisiti sulle garanzie richieste alle banche per prendere fondi a prestito: “Il Consiglio dei governatori della Banca Centrale Europea ha adottato un pacchetto di allentamento temporaneo dei collaterali per facilitare la disponibilità di fondi per le controparti dell’Eurosistema che partecipano alle operazioni di fornitura di liquidità”.

Una mossa preventiva, un'ottima mossa, in vista di possibili declassamenti del debito da parte delle agenzie di rating, volta a scongiurare il pericolo che si possa bloccare il meccanismo di creazione di liquidità per il mercato.

Gli effetti della politica monetaria della FED sono evidenti nel drammatico calo dei rendimenti lungo tutta la curva delle scadenze. Da notare in particolare il robusto calo del rendimento del titolo a 10 anni che viene usato come benchmark per determinare il tasso sui mutui casa.

1M 6M 1Yr 10Yr 30Yr

1.53 1.57 1.56 1.88 2.33

1M 6M 1Yr 10Yr 30Yr

0.10 0.20 0.20 0.75 1.32

Per lo storico dei rendimenti dei titoli di stato americani, consultare questa pagina del sito del Department of Treasury

Aggiornamento dell'1 Aprile 2020

In una nuova mossa a sorpresa, la FED ha annunciato che a partire dal 6 Aprile si porrà in contropartita di qualsiasi banca centrale per l'acquisto di Treasuries americani di ogni scadenza.

Una misura improvvisa e molto decisa che da un'idea della determinazione della Banca Centrale Americana nel controllare il mercato monetario con particolare riguardo all'offerta di moneta e al livello dei tassi di interesse sul dollaro.

La posizione in acquisto dei titoli USA, oltre che alle banche centrali degli altri paesi, si estende anche a tutte quelle banche che intrattengono conti reciproci con la FED.

La misura si affianca ai conti swap in valuta che la FED già detiene con 14 banche centrali straniere e che permettono lo scambio pronti contro termine dollaro/valuta.

Le operazioni di acquisto della FED si svolgeranno al di fuori del mercato monetario per non influenzare i prezzi dei Treasuries e quindi i tassi di interesse sul dollaro.

Questa nuova misura monetaria, al pari dei conti swap in valuta, ha l'obiettivo di assicurare la massima liquidità ai mercati ed evitare il rialzo dei tassi di interesse sul dollaro nel momento in cui il governo federale americano ha varato un piano di supporto all'economi del valore di 2000 miliardi di dollari.

Aggiornamento del 26 Marzo 2020

Lo scopo dell'azione di sostegno è quello di ridurre il numero dei fallimenti e di creare un ammortizzatore sociale che permetta alle persone di mantenere un tenore di vita standard. In sintesi, piano prevede:

Finanziare gli investimenti commerciali negli Stati Uniti d'America con i programmi del SIMEST Finanziamenti a tasso agevolato per avviare attività negliUSA

L’ultimo report pubblicato da McKinsey fotografa l’andamento dei consumi di ottobre negli Stati Uniti. Nonostante la pandemia ancora in corso il sentiment dei consumatori americani è positivo

Gli aggiornamenti ed i commenti di ExportUSA sull'andamento e le prospettive dell'economia USA